ائتمان السلع مقابل ائتمان التداول

يعتقد اقتصاديو العملات النقدية أن معيار البيتكوين أو الذهب غير مناسب للأعمال لأنهم يفترضون أن المعروض المحدود سيؤدي إلى تعطيل عملية الائتمان. ومع ذلك، هناك أنواع متنوعة للائتمان، فهناك ائتمان سلعي وائتمان تداولي.

يعتقد اقتصاديو العملات النقدية أن معيار البيتكوين أو الذهب غير مناسب للأعمال لأنهم يفترضون أن المعروض المحدود سيؤدي إلى تعطيل عملية الائتمان. ومع ذلك، هناك أنواع متنوعة للائتمان، فهناك ائتمان سلعي وائتمان تداولي.

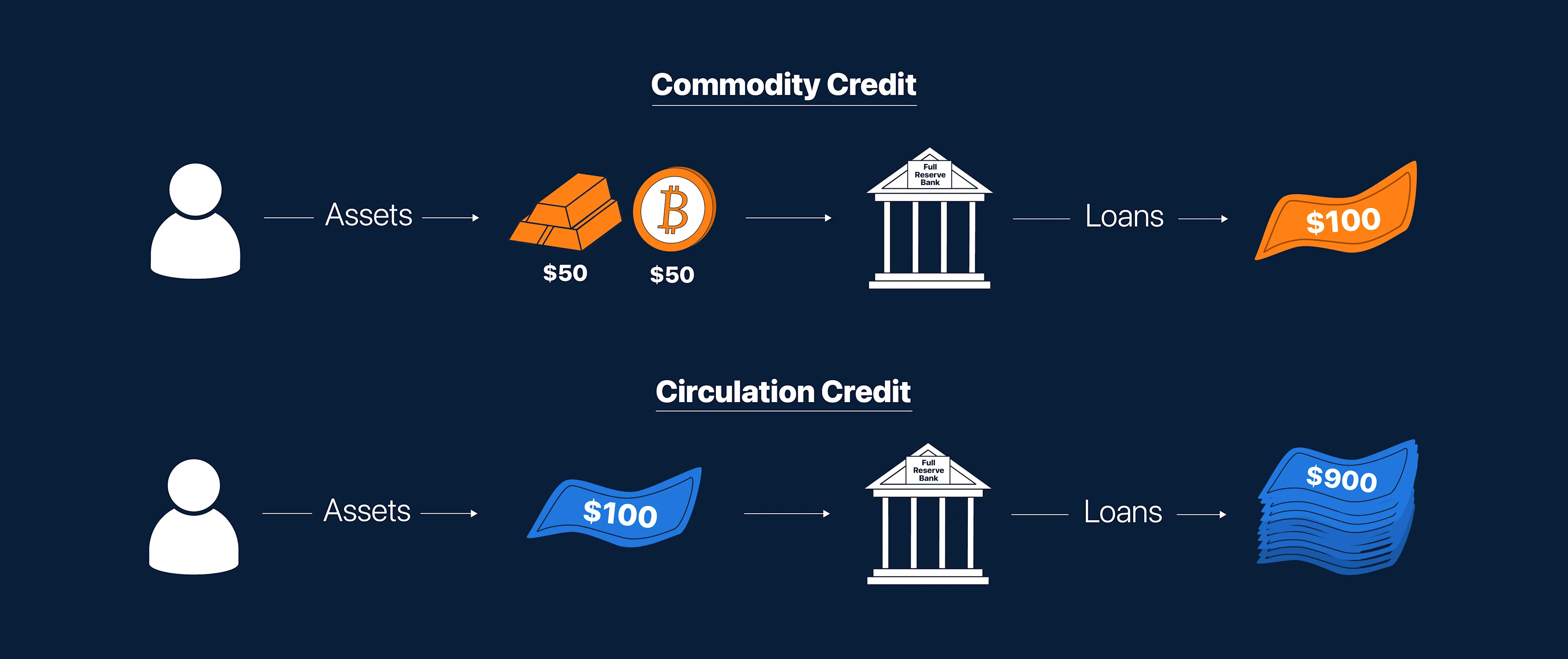

يشير ائتمان السلع إلى الائتمان المدعوم بالمدخرات والمسموح به بموجب نظام "الاحتياطي الكامل" أو "معيار الذهب/البيتكوين" حيث تقرض البنوك أموالها الخاصة أو الأموال التي يودعها العملاء. وعلى العكس من ذلك، يسمح النظام الاحتياطي الجزئي بائتمان التداول؛ بحيث يتم إقراض نفس رأس المال عدة مرات من دون دعم من الودائع، أي إنها مجرد مطالبة ورقية أنشأتها البنوك.

يؤدي غياب الائتمان المدعوم للسلع الأساسية إلى التوسع المستمر في ائتمان التداول غير المدعوم بأصول ملموسة. يمكن للبنوك إقراض ما قيمته ١٠٠ دولار من الودائع ٩ مرات، مما ينتج عنه ٩٠٠ دولار من الائتمان المتداول. تشرح البيانات نفسها: منذ أن تخلت الولايات المتحدة عن معيار الذهب في عام ١٩٧١، نما مؤشرا المعروض النقدي M1 و M2 بشكل كبير، كما ارتفعت الديون الأمريكية من أقل من تريليون دولار إلى أكثر من ٣١ تريليون دولار اليوم.

في حين لعب الائتمان المتداول دوراً مهماً في دفع عجلة النمو والابتكار على مدار القرن الماضي، فقد أزال أيضاً جميع الضوابط والأرصدة على الإقراض عبر البنوك والبنوك المركزية والاحتياطي الفيدرالي. نتيجة لذلك، أصبح لدينا الآن سوق تداخلي حيث يتحكم الاحتياطي الفيدرالي في المعروض النقدي وأسعار الفائدة (بشكل متقطع) بدلاً من السوق الحرة.

في السوق الحرة، يتم تحديد أسعار الفائدة (تكلفة رأس المال) من خلال عرض المقرضين (الأشخاص الذين يرغبون في إقراض أموالهم مقابل عائد) وطلب المقترضين (الأشخاص الذين يرغبون في إنفاق أكثر مما يكسبون ويرغبون في ذلك لدفع سعر محدد لاقتراض المزيد من المال لفترة من الزمن). على عكس اليوم، حيث يتم تحديد أسعار الفائدة من قبل بنك الاحتياطي الفيدرالي.

بالإضافة إلى ذلك، يأتي التوسع في ائتمان التداول على حساب المدّخرين من خلال تخفيض القوة الشرائية للعملة. في ورقة صدرت عام ١٩٦٧، كتب رئيس الاحتياطي الفيدرالي السابق ألان جرينسبان "في غياب معيار الذهب، لا توجد طريقة لحماية المدّخرات من المُصادرة من خلال التضخم". تجدر الإشارة إلى أنه بموجب المعيار الذهبي قبل عشرينيات القرن الماضي، كان هناك حدث تضخم مفرط واحد فقط مسجل (خلال الثورة الفرنسية)، بينما في معيار العملات النقدية منذ عام ١٩٢٠، مر على العالم ٥٥ حدث تضخم مفرط.

العودة إلى المعيار الذهبي حل لا يصلح في عصرنا الرقمي هذا. بينما البيتكوين هي النسخة الرقمية من الذهب؛ فهي عملة تمتلك جميع الصفات التي جعلت الذهب مخزناً مرغوباً للقيمة، ولكنها عملة قابلة للقسمة بلا حدود ويمكن نقلها بسهولة، مما يجعلها أفضل من الذهب كوسيلة لتبادل القيمة. في معيار البيتكوين، سيكون لدينا ائتمان سلعي ونظام مصرفي احتياطي كامل، والذي سيحمي الشعوب من مصادرة الثروة من خلال التضخم.

لدينا خياران: الائتمان التداولي> البنوك الاحتياطية الجزئية> الأسواق التداخلية أو الائتمان السلعي> النظام الاحتياطي الكامل> الأسواق الحرة. أنا أدعم الحل الأخير.